インボイス制度による不動産賃貸業への影響

消費税のインボイス制度が令和5年10月1日からスタートして、これまで消費税の免税事業者であった方も少なからず影響を受ける可能性があります。そこで、消費税の仕組みを解説したうえで、インボイス制度による影響がどのようなものか、不動産賃貸業を営む個人事業主の方について、具体的な事例を見ながら解説していきたいと思います。

消費税の納税義務者

消費税の納税義務者は、国内取引の場合、事業者が事業として対価を得て行う資産の譲渡・貸付・役務の提供(非課税取引を除く)について消費税の納税義務を負うことになります。

事業者とは法人だけでなく、個人事業者も含まれます。

ただし、課税期間の基準期間(個人事業者は前々年、法人は原則として前々事業年度)における課税売上高および特定期間※における課税売上高等が1,000万円以下の事業者は、課税事業者となることを選択した場合や、インボイス登録をしている場合を除き、原則として、その課税期間の納税義務が免除されます。

※「特定期間」とは、原則としてその事業年度の前事業年度開始の日から6か月の期間(個人事業主の場合は、前年の1月1日から6月30日まで)をいいます。当該期間で売上高が1000万円を超える場合、あるいは特定期間中に支払った給与等の金額が1000万円を超える場合には、その事業年度は消費税の課税事業者となります。

住宅ローン控除の限度額と適用要件

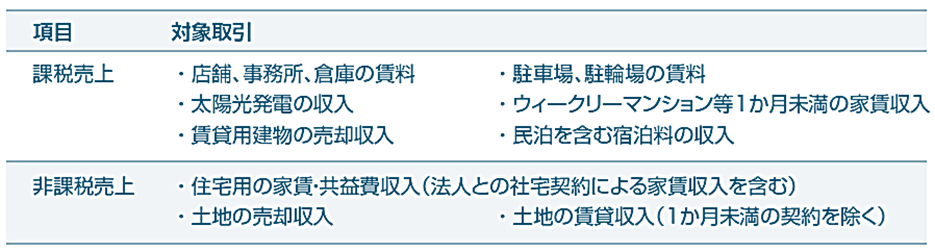

課税取引と非課税取引

上記のように、住宅用の物件を賃貸している場合は、家賃、共益費、敷金、礼金などすべてが非課税取引となり消費税は課税されません。他方で、店舗、事務所等の賃貸については、敷金や保証金などの預託金を除き課税取引となります。また、土地の賃貸収入(1か月未満の契約を除く)は非課税取引で消費税は課税されませんが、駐車場や駐輪場等は施設の利用とみなされ消費税の課税取引となります。

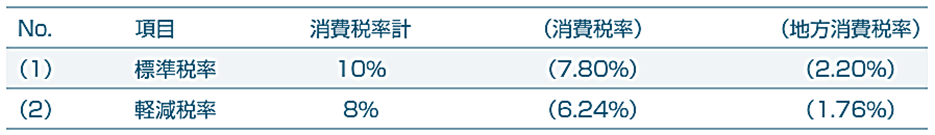

消費税率

消費税は、標準税率は10%ですが、外食や酒類を除いた飲食料品等については軽減税率の対象となります。また、週2回以上発行される新聞を定期購読契約により販売する場合は軽減税率の対象ですが、売店での販売やインターネット等を通じて配信される電子新聞は標準税率になります。

消費税額の計算

【原則的消費税額の計算】

(1) 消費税納付税額=課税売上高に係る消費税額-課税仕入高に係る消費税額(仕入税額控除)

(2) 仕入税額控除

課税売上に係る消費税額から控除する課税仕入等に係る消費税額を仕入税額控除といいます。また、仕入税額控除額の計算は、課税期間中の総売上高のうち課税売上高が占める割合(課税売上割合)が95%以上であるかどうかにより、次のように区分されます。

①課税売上割合が95%以上の場合

・課税期間中の課税仕入等に係る消費税額の全額を控除します

②課税売上割合が95%未満の場合

・課税仕入等に係る消費税額のうち、課税売上高に対応する部分のみを控除します

(個別対応方式と一括比例配分方式の何れかによる方法)

(3) 課税売上割合=課税期間中の課税売上高(税抜)÷課税期間中の総売上高(税抜)

・分子の課税売上高には、課税売上高と輸出免税売上高の合計額になります

・分母の総売上高とは、課税売上高、輸出免税売上高、非課税売上高の合計になります

【簡易的な消費税額の計算(簡易課税制度)】

簡易課税制度は、基準期間の課税売上高が5000万円以下で「消費税簡易課税制度選択届出書」を適用を受けようとする課税期間の初日の前日までに提出している場合に適用できる制度です。

(1) 消費税納付税額=課税売上高に係る消費税額-(課税売上高に係る消費税×みなし仕入率)

(2) みなし仕入率

・第1種 事業卸売業 90%

・第2種 事業小売業、農林漁業(飲食料品の譲渡に係る事業) 80%

・第3種 事業製造業、建設業、農林漁業(第2種に係る事業を除く) 70%

・第4種 事業飲食店業 60%

・第5種 事業運輸・通信業、金融・保険業、サービス業 50%

・第6種 事業不動産業 40%

(3) 留意事項

2種類以上の事業を営んでいる場合は、原則として課税売上高を事業の種類ごとに区分し、それぞれの事業区分ごと課税売上高に係る消費税額にみなし仕入率を掛けます。

当該制度は、基準期間の課税売上高が5000万円以下の事業者が、事前に届出書を提出している場合に適用されます。

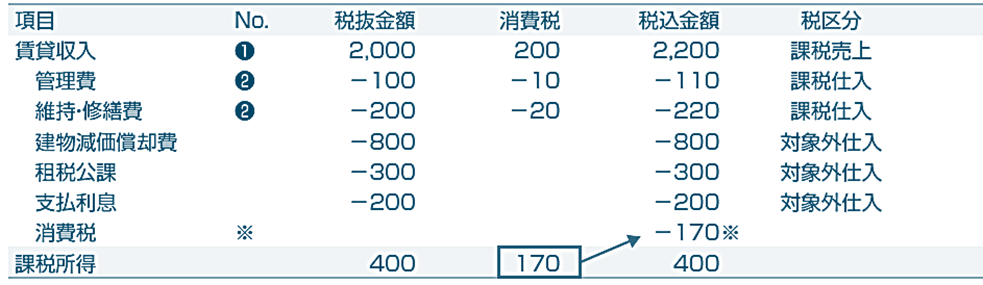

原則的消費税額の計算事例

Q.

1.以下の不動産は法人にテナント貸しを行っている不動産所得の損益計算書です。消費税の課税事業者に該当しています。消費税の額はいくらになるでしょうか。

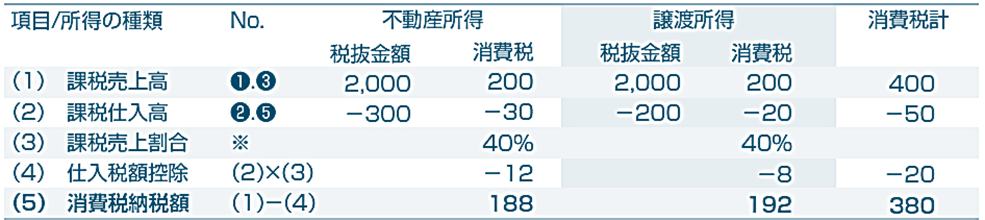

2.上記1の不動産の他に譲渡した事業用不動産がある場合の消費税額はいくらでしょうか。仕入税額控除は一括比例配分方式を選択しているものとします。

3.上記2について簡易課税の届出書が提出されている場合の消費税額はいくらでしょうか。

【不動産所得の計算】

(単位:万円)

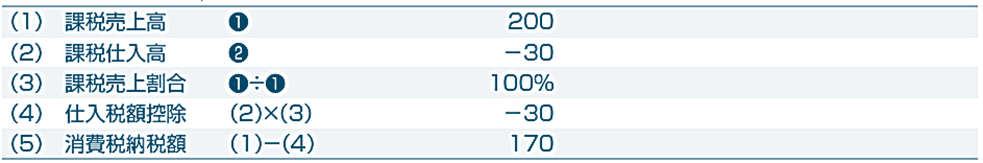

1. 消費税額の計算

※ 経理処理は、税込経理方式と税抜経理処理の何れも認められています。税込表示を採用している場合には、確定消費税相当を費用処理することになります。

【譲渡所得】

(単位:万円)

2. 消費税額の計算

※ 課税売上割は、(❶+❸)/(❶+❸+❹)により計算し、仕入税額控除は合計20万円(課税仕入高50万円×課税売上割合40%)となり、消費税の納税額は380万円(400万円-20万円)となります。なお、控除しきれなかった消費税額30万円(課税仕入高に係る消費税50万円-仕入税額控除20万円)については、不動産所得の費用として計上することができます。

㊟ 不動産所得を税抜経理処理している場合は、譲渡所得も税抜経理処理(2,797万円)で課税所得を計算することになり、消費税相当額(180万円)の差額は不動産所得で調整することになります。

3. 簡易課税の計算

ワンポイントメモ

・課税事業者は、賃貸用や店舗用建物の譲渡だけでなく事業に使用していた車両等を譲渡した場合も消費税は課税されます

・課税事業者が生活用の資産(自宅等)を譲渡した場合については、消費税は課税されません

・免税事業者や事業者でない者が資産を譲渡した場合については、消費税は課税されません

消費税の確定申告・中間申告・納付

・個人事業主の消費税の確定申告及び納付期限は、翌年の3月末時までとなります

・中間申告については下記の通りです

| 直前の課税期間の消費税額 | 中間申告・納付回数 |

|---|---|

| 48万円超400万円以下 | 年1回(直前の課税期間の消費税額の1/2ずつ) |

| 400万円超4,800万円以下 | 年3回(直前の課税期間の消費税額の1/4ずつ) |

| 4,800万円超 | 年11回(直前の課税期間の消費税額の1/12ずつ) |

消費税に係る届出書類

| 事由 | 届出書 | 提出時期 |

|---|---|---|

| 基準期間の課税売上高が1,000万円を超えることとなったとき | 消費税課税事業者届出書(基準期間用または特定期間用) | 速やかに |

| 特定期間の課税売上高が1,000万円以下となったとき | 消費税の納税義務者でなくなった旨の届出書 | 速やかに |

| 免税事業者が課税事業者を選択するとき(又は選択を取りやめるとき) ※ | 消費税課税事業者選択(不適用)届出書 | 選択しようとする(又はやめようとする)課税期間の初日の前日まで |

| 簡易課税制度を選択するとき(又は選択を取りやめるとき) ※ | 消費税簡易課税制度選択(不適用)届出書 | その適用を受けようとする(適用をやめようとする)課税期間の初日の前日まで |

| 課税期間の特例を選択又は変更するとき(又は選択を取りやめるとき) ※ | 消費税課税期間特例選択・変更(不適用)届出書 | 同上 |

| インボイス制度の導入により、適格請求書発行事業者の登録申請を行うとき | 適格請求書発行事業者の登録申請書 | 最短で登録を希望する場合は、課税期間の初日から起算し15日前まで |