国税庁HPのインボイス「多く寄せられるご質問」に5月30日更新分として追加されている内容です。

福利厚生用にイベントチケットを購入、従業員に配布しており、実際に従業員がイベント観覧した時(引換給付の際)に交付を受けた適格請求書等を受領しているが、適格請求書等に記載された金額と、物品切手等を購入した金額に差額が生じる場合にどのように仕入控除税額を算出することになるか、という質問です。

物品切手等による引換給付として課税仕入れを行った場合、

・当該物品切手等に適格簡易請求書の記載事項(取引年月日を除きます。)が記載されているものが、引換給付を受ける際に適格請求書発行事業者により回収されるもののうち、自ら引換給付を受けるもの

→物品切手等の購入(対価の支払)時に課税仕入れとして計上した上で、一定の事項を記載した帳簿のみの保存により、仕入税額控除の適用を受けることができます。

・それ以外の物品切手等に係る課税仕入れ

→購入(対価の支払)時ではなく、適格請求書等の交付を受けることとなるその引換給付を受ける時に計上し、仕入税額控除の適用を受けることとなります(一定の事項を記載した帳簿及び当該適格請求書等の保存が必要です。)。さらに、その際の課税仕入れについては、物品切手等の取得(購入)に要した金額にかかわらず、引換給付時に受領した適格請求書等に記載された金額を基礎として仕入税額控除の適用を受けることとされています。

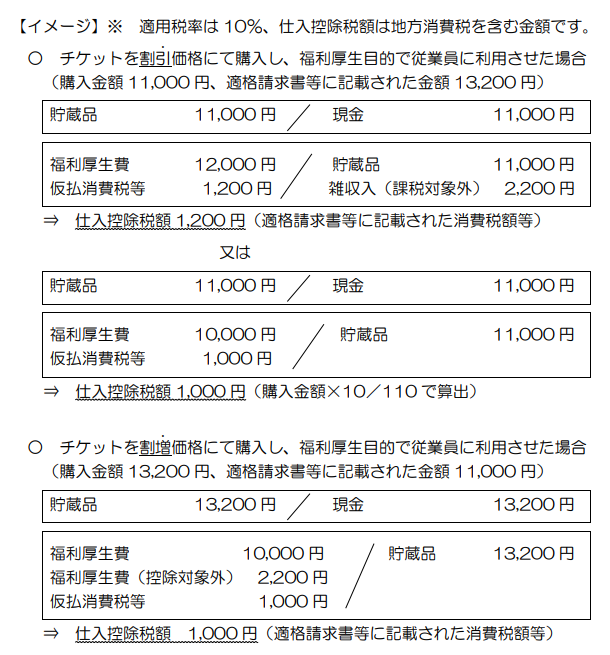

したがって、イベントチケットを割引価格で購入した場合は、受領した適格請求書等に記載された金額により仕入控除税額を算出し、実際に支払った金額との差額を雑収入等(消費税課税対象外の売上げ)として計上することとなります。なお、実際に支払った金額により、仕入控除税額を算出することも認められます。

他方、割増価格にて購入した場合には、受領した適格請求書等に記載された金額を上限として仕入控除税額を算出することとなります。

もともとあったQ&Aの101(物品切手等により課税仕入れを行った場合における課税仕入れに係る支払対価の額)を仕訳を交えてわかりやすくした内容となっています。

(T. I.)